新三板做市商基本概况

1需求尚未饱和

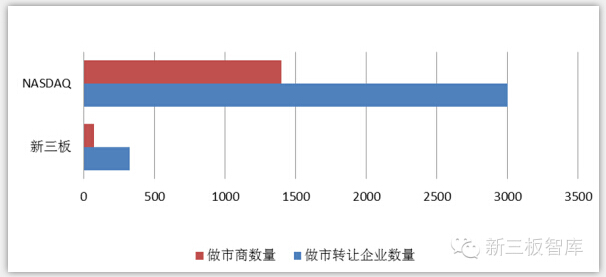

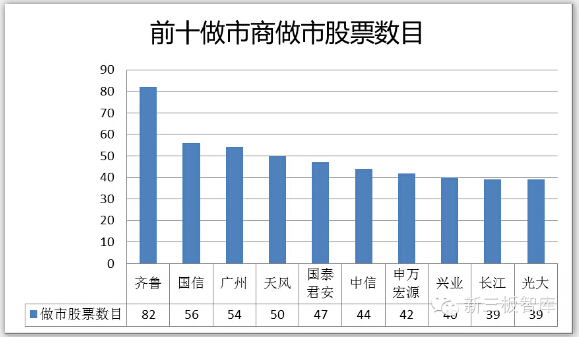

新三板做市商共71家,做市转让企业324家,比例约为1:3。NASDAQ做市商约1400家,做市转让企业总数约3000家,比例约为1:2。排名前十的做市商的平均做市企业数目为:49家,占做市企业总数的15.12%。

新三板做市转让企业大部分做市商数为3—5家,只有少部分企业做市商超过十家,而NASDAQ平均一家企业的做市商为12家,竞争性做市商制度下,增加单个企业做市商数量,有利于增加股票流动性,减少买卖报价差额,提供给投资者合理股票估值。

可见,新三板对做市商的需求尚未被满足。不过证监会目前也已开始逐步扩容做市商队伍,开放给基金及期货公司子公司、证券投资咨询机构、私募等金融机构入场资格。

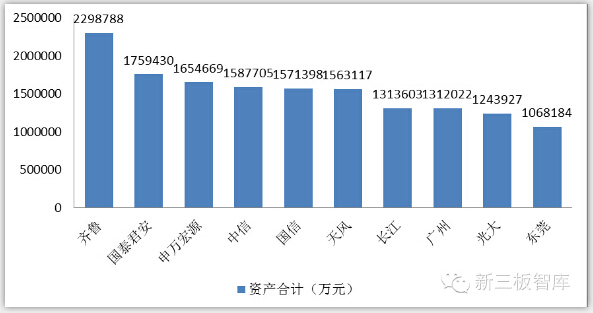

2做市资金储备丰富

做市资产最高的前十家证券的做市资产平均为: 150亿。

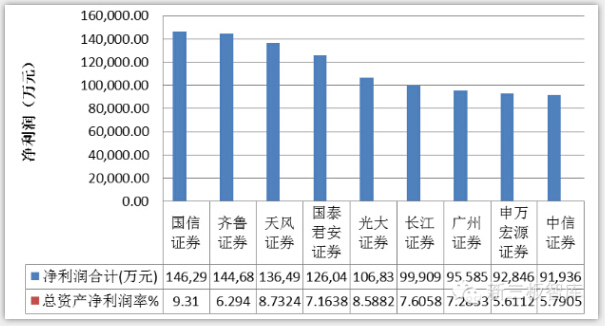

3资产收益率高

净利润最高的十家做市商的年净利润平均为11.2亿,平均总资产收益率为7.3%。反映了做市商较好的资产综合利用能力。

做市转让企业特征分析

对比做市转让和协议转让企业,做市商选择的做市企业主要呈现出“高”、“大”、“上”的特点。

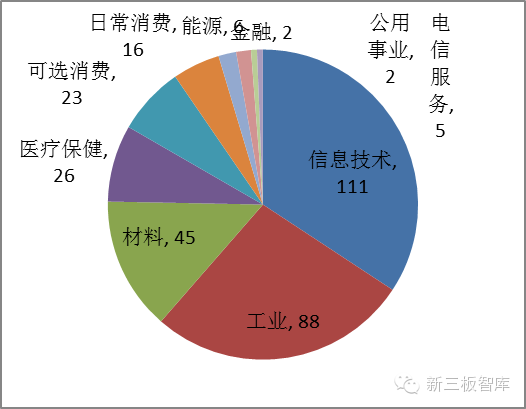

1高成长性:集中在新兴行业

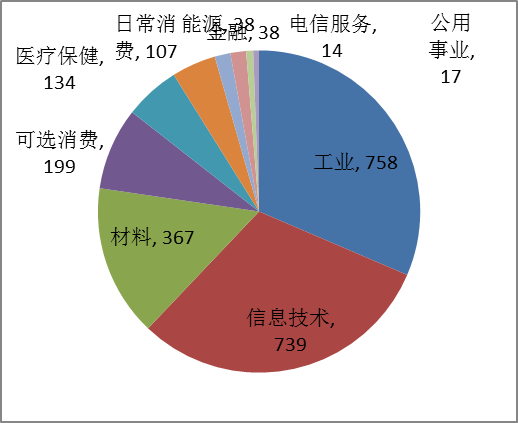

做市转让企业行业分布和挂牌企业分布大体一致,主要集中在新兴行业,包括:信息技术、材料、医疗保健。可见,高成长性是各券商挑选优质企业做市的核心考量依据。例如,中信证券近日发布的年度新三板业务工作报告中就明确提出选择做市企业时“两高六新”的考量因素,“成长性高、科技含量高”和“新经济、新服务、新农业、新材料、新能源和新商业模式”,并表示会对信息科技、生物与新医药行业的拟做市标的,适当放宽净利润和营业收入指标要求。

做市转让企业行业分布

挂牌企业行业分布

2大规模:总资产、净资产大

做市转让企业相对总挂牌企业平均规模较大。主要体现在企业总资产和净资产两个方面,其中三个做市转让企业占比最高的行业:信息技术、工业、材料,做市企业平均总资产高出挂牌企业平均水平的50%,就净资产来看,大多数行业做市企业高出行业平均水平约一倍。

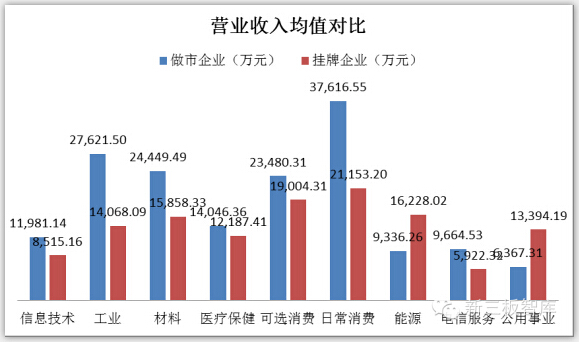

3“上等”盈利能力:高营业收入和高净利润

做市商选择的做市企业相对挂牌企业均具有较好的盈利能力,其中各行业营业收入平均水平均高于挂牌企业平均水平,而就净利润而言,大多数行业做市企业的利润水平更是达到了挂牌企业平均水平的三倍以上。